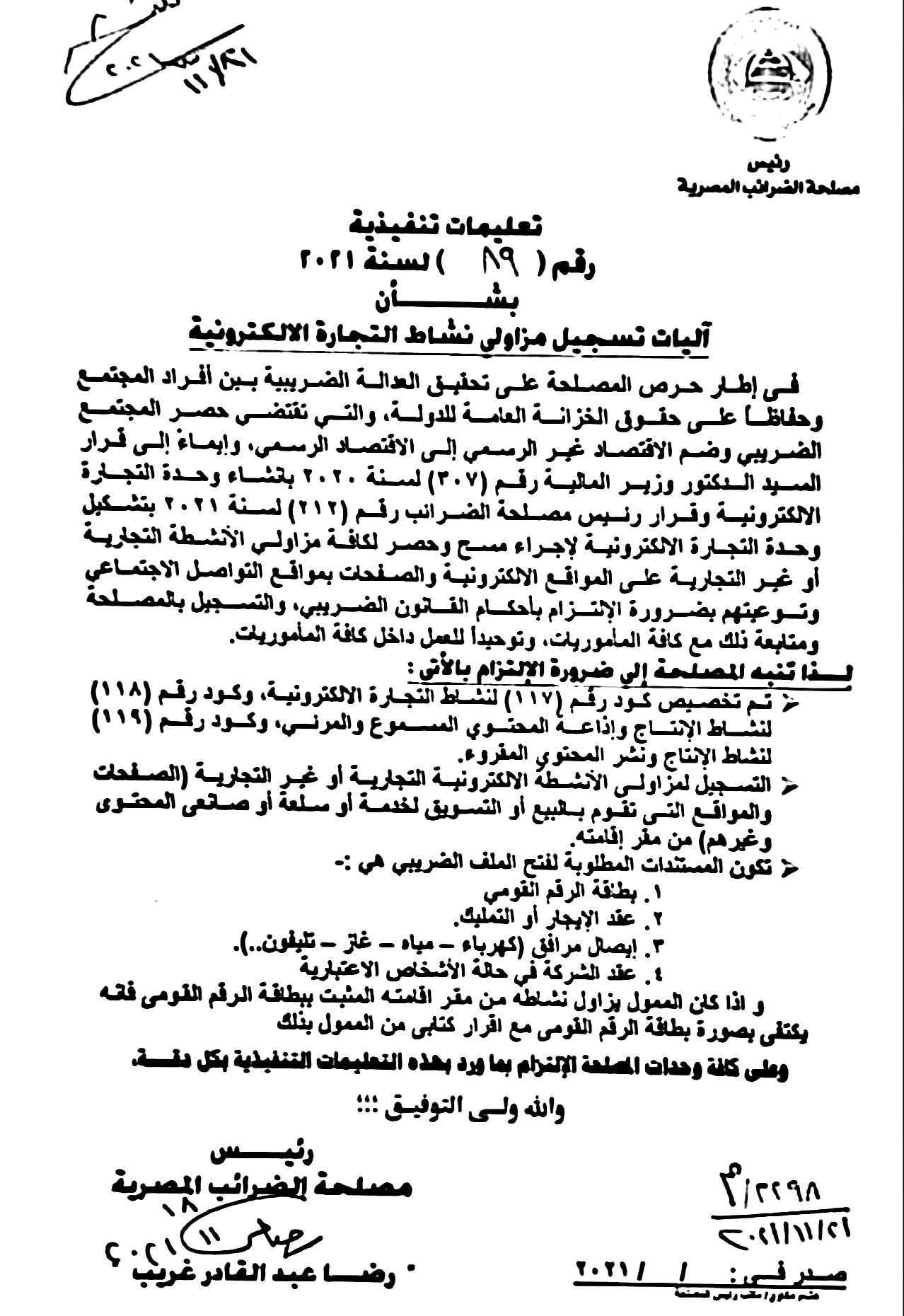

لازالت مصلحة الضرائب المصرية تبذل مجهودات تلو الأخرى من خلال إصدار تعليمات تنفيذية هامة بشأن آليات تسجيل مزاولى نشاط التجارة الإلكترونية فى الضرائب، وتأتى تلك التعليمات فى إطار التيسيرات التى تقدمها المصلحة لمزاولي تلك النشاط، وفى إطار تحقيق العدالة الضريبية فى المجتمع، والحفاظ على حقوق الخزانة العامة، والتى تقضى بحصر المجتمع الضريبي، ودمج الاقتصاد الغير الرسمي فى الاقتصاد الرسمي.

ويتضمن التسجيل لمزاولة الأنشطة التجارية الإلكترونية أو غير الإلكترونية، والصفحات والمواقع التى تقوم بالبيع أو التسويق لخدمات أو سلع عبر صانعى المحتوى وغيرهم من مقر إقامتهم، وحددت تلك التعليمات المستندات المطلوبة لفتح الملف الضريبى ومنها بطاقة الرقم القومى، وعقد إيجار أو تمليك، وإيصال مرافق، وعقد الشركة فى حالة الشركات الإعتبارية، فقد تم إنشاء وحدة للتجارة الإلكترونية بالمصلحة، تعمل على حصر ومتابعة وتسجيل الشركات التى تمارس نشاط التجارة من خلال المواقع الإلكترونية.

ما هي آليات تسجيل مزاولي نشاط التجارة الإلكترونية

في التقرير التالى، يلقى "برلماني" الضوء على الأثار المترتبة للتعليمات التنفيذية رقم "89" لسنة 2021 الصادرة من رئيس مصلحة الضرائب المصرية بشأن آليات تسجيل مزاولي نشاط التجارة الإلكترونية والفوائد التي تعود على الدولة من جراء تلك التعليمات والعقوبات المقررة حال المخالفة، خاصة وأن التجارة الإلكترونية هى صورة مستحدثة من صور التسويق والبيع فرضتها المتغيرات فى تكنولوجيا الإتصالات، والتواصل الجديدة، وقد توسع الاعتماد عليها بشكل غير مسبوق عالمياً بسبب جائحة كورونا - الخبير القانوني المتخصص في الشأن الضريبي محمد سمير إسماعيل.

في البداية - يتلقى مسؤولى البيع بالشركة طلبات البيع، وتتولى تسويق وبيع السلع والخدمات من خلال مجموعة متنوعة من الوسائل، مثل الهاتف أو الفاكس أو التليفزيون أو عبر الإنترنت، فالعديد من الدول تصف أى معاملة تجارية بأنها تجارة إلكترونية عندما يتم نقل ملكية السلع أى البيع أو أداء الخدمة عبر الإنترنت أو عن طريق الوسائل الإلكترونية الأخرى، حيث أن هناك ثلاثة أنواع من الشركات التى تمارس نشاط التجارة الإلكترونية، يتمثل النوع الأول منها في:

1- شركات تعتبر التجارة الإلكترونية مجرد وسيلة من الوسائل المتنوعة للبيع أو التوزيع.

2- والنوع الثانى: شركات تم إنشاؤها وتعتمد أساسًا على البيع، وتوزيع منتجاتها، وخدماتها عن طريق الوسائل الإلكترونية.

3- بينما يتمثل النوع الثالث فى شركات نشاطها هو المنصات الرقمية لعرض منتجات البائعين عليها، وتسهيل عمليات المقارنة للمشتريين.

الموقف الضريبى للشركات التى تمارس نشاط التجارة الإلكترونية

وعن الموقف الضريبى للشركات التى تمارس نشاط التجارة الإلكترونية، يقول "إسماعيل" أنه بالنسبة للضريبة على الدخل فإن جميع الشركات التى تمارس نشاطاً تجاريٍاً أو غير تجارى كأنشطة المهن الحرة تخضع للضريبة على الدخل طبقاً لقانون 91 لسنة 2005، وتوجب عليها التسجيل والإقرار عن إيراداتها إعتبارًا من تاريخ بدء النشاط، وفيما يتعلق بالضريبة على القيمة المضافة، فإنه وفقًا لقانون الضريبة على القيمة المضافة رقم 67 لسنة 2016، فإن الشركات التى تمارس نشاطاً بيع سلع عامة أو أداء خدمات بالفئة العامة 14%، متى بلغ حجم أعمالها 500 ألف جنيه سنوياً توجب عليها التسجيل بالضريبة على القيمة المضافة وتحصيل وتوريد الضريبة بالفئة العامة للمأمورية المختصة.

صناع المحتوى كالبلوجرز واليوتيوبرز

كما أن الأفراد والشركات التى تقوم بتقديم خدمات مهنية واستشارية يتوجب عليها التسجيل اعتبارا من تاريخ بدء النشاط، و تحصيل وتوريد الضريبة على القيمة المضافة بفئة 10%، أما الشركات التى تمارس نشاطًا لبيع سلع أو أداء خدمات من سلع وخدمات الجدول عليها التسجيل اعتبارا من تاريخ بدء النشاط، وتحصيل وتوريد الضريبة بالفئة المقابلة للسلعة المباعة، أو الخدمة المؤداة التى نص عليها القانون، وبناءاً عليه يجب على الأفراد الذين يقومون بنشاط صنع المحتوى كالبلوجرز واليوتيوبرز وغيرهم من مزاولى نشاط التجارة الإلكترونية، عليهم التوجه فوراً للمأمورية الواقع فى نطاقها المقر الرئيسى للنشاط لفتح ملف ضريبى للتسجيل بمأمورية الضريبة على الدخل المختصة – وفقا لت"إسماعيل".

وكذلك التسجيل بمأمورية القيمة المضافة المختصة متى بلغت إيراداتهم 500 ألف جنيه خلال 12 شهرًا من تاريخ مزاولة النشاط، فقد تم تحويل شركات منذ أيام قليلة إلى النيابة لأنها تمارس نشاط التجارة الإلكترونية دون التسجيل بمصلحة الضرائب المصرية، وكذلك شركات مسجلة بالمصلحة ولا تقر عن مبيعاتها عبر المواقع الإلكترونية ضمن إقراراتها الضريبية، حيث أن وزارة المالية ومصلحة الضرائب تسعى دائماً إلى تحقيق العدالة الضريبية وتبذل جهودًا كبيرة فى حصر كافة التعاملات التى تتم عبر المواقع الإلكترونية، وتحديد من يقوم بها من أجل اتخاذ اللازم لإستيداء حقوق الخزانة العامة للدولة، فالشركات التى تبيع منتجاتها من سلع أو خدمات عبر الإنترنت، وغير مسجلة كممولين لدى المصلحة ملزمة بالتسجيل بالمصلحة حتى لا تقع تحت طائلة القانون فى جريمة التهرب الضريبى.

العقوبات المقرر حال التهرب من الضرائب

وفى حالة عدم إلتزام هذه الشركات بالتسجيل بمصلحة الضرائب المصرية، يؤدى إلى وقوعها تحت طائلة القانون، وأن عدم تقديم الإقرارات الشهرية تعد من حالات التهرب الضريبى، والتى تصل عقوبتها إلى السجن من 3 إلى 5 سنوات، كما أنها جريمة من الجرائم المخلة بالشرف، وأما فيما يتعلق بضرائب الدخل فإنه يكون أمام التاجر عبر المتاجر الإلكترونية الاختيار بين تطبيق أحكام قانون 91 لسنة 2005 وتقديم إقرار سنوى عن صافى الربح مصحوب بسداد الضريبة المستحقة، أو أن يتم اختيار تطبيق قانون 152 لسنة 2020 والتمتع بمزايا القانون من وجود ضريبة قطعية عن تعاملاته السنوية طبقاً لحجم أعماله بما هو وارد بالقانون لمدة خمس سنوات متتالية بخلاف عدم المحاسبة عن السنوات السابقة ومميزات أخرى بالقانون.