ضريبة القيمة المضافة - أرشيفية

ضريبة القيمة المضافة - أرشيفية

1- القانون أعفى من الضريبة على القيمة المضافه قيمة بيع وتأجير الأراضي الفضاء والأراضي الزراعية والمباني والوحدات السكنية وغير السكنية التى تباع أو تؤجر خالية.

2- لا يشمل الإعفاء المحال التجارية إذا تضمن البيع أو التأجير الاسم التجارى "السمة التجارية – الاتصال بالعملاء"، وفقاً لأحكام القانون رقم 11 لسنة 1940.

3- إذا تم بيع المحل التجارى بما فيه السمة التجارية والصلة بالعملاء تحسب الضريبة على (10%) من القيمة الايجارية أو البيعية بحسب الأحوال وتكون الضريبة المستحقة عليها بفئة 10% من هذه القيمة، وتكون باقى القيمة الايجارية او البيعية والتي تمثل (90%) من هذه القيمة غير خاضعة للضريبة.

4- حسنا فعل المشرع حينما أزال اللبس بشان بيع المحل التجارى حينما أصدر القانون رقم 3 لسنة 2022.

5- تأجير الوحدات الصناعية لا تخضع للضريبة على القيمة المضافة.

6- لو ارد المشرع فرض ضريبة على المحلات الخالية داخل المولات لما اعوزه النص على ذلك.

7- إنشاء الضريبة العامة وتحديد فئاتها محظور دستوريا إلا بنص فى القانون.

الواقع والحقيقة يؤكدان أن العديد من المبادئ التشريعية التي صدرت خلال الفترة الماضية مسألة تطبيق الضريبة على القيمة المضافة بشأن خدمة تأجير الوحدات غير السكنية والصناعية من عدمه، حيث تمثلت في تحديد 7 مبادئ وشروط ومعايير لإعفاء خدمة تأجير المحلات التجارية والصناعية من الضريبة، أبرزها أنه يشترط للإعفاء أن يكون محل خدمة التأجير هو وحدة إنشائية مجردة من أي مقومات أو عناصر معنوية أو مادية خاصة بتجارة أو صناعة بعينها.

ولما كان قانون الضريبة على القيمة المضافة قد اعفى بموجب البند (28) من قائمة السلع والخدمات المعفاة من الضريبة على القيمة المضافة، خدمة بيع و تأجير الأراضي الفضاء والأراضي الزراعية والمباني والوحدات السكنية وغير السكنية وهي خدمة يُمَكن مؤديها متلقيها من الانتفاع بوحدة مُهيأة للاستخدام في غرض غير السُكنى، مثل ممارسة نشاط تجاري أو صناعي أو مهني، حيث يكون محل خدمة التأجير عبارة عن وحدة إنشائية مجردة من أي مقومات أو عناصر معنوية أو مادية خاصة بتجارة أو صناعة بعينها، كتلك التي تُكسب المُنشأة صفة المتجر، فهذه الوحدات غير خاضعه للضريبة.

يهم الملايين.. 7 مبادئ تكشف متى تخضع لضريبة القيمة المضافة من عدمه

في التقرير التالى، يلقى "برلماني" الضوء على 7 مبادئ وشروط ومعايير لإعفاء خدمة تأجير المحلات التجارية والصناعية من الضريبة، وعدد من فتاوى مجلس الدولة وقضاء محاكم القضاء الإدارى، تخلص إلى أنه لا تخضع لضريبة القيمة المضافة قيمة بيع أو تأجير المحل التجارى أو الوحدة السكنية أو الغير سكنية، بشرط ألا يتضمن البيع أو التأجير الاسم التجارى، والقانون أعفى من الضريبة على القيمة المضافة قيمة بيع وتأجير الأراضي الفضاء والأراضي الزراعية والمباني والوحدات السكنية وغير السكنية التى تباع أو تؤجر خالية، ولا يشمل الإعفاء المحال التجارية إذا تضمن البيع أو التأجير الإسم التجارى "السمة التجارية – الاتصال بالعملاء"، وفقاً لأحكام القانون رقم 11 لسنة 1940 – بحسب الخبير القانوني والمحامى بالنقض يحيى جادالرب سعد.

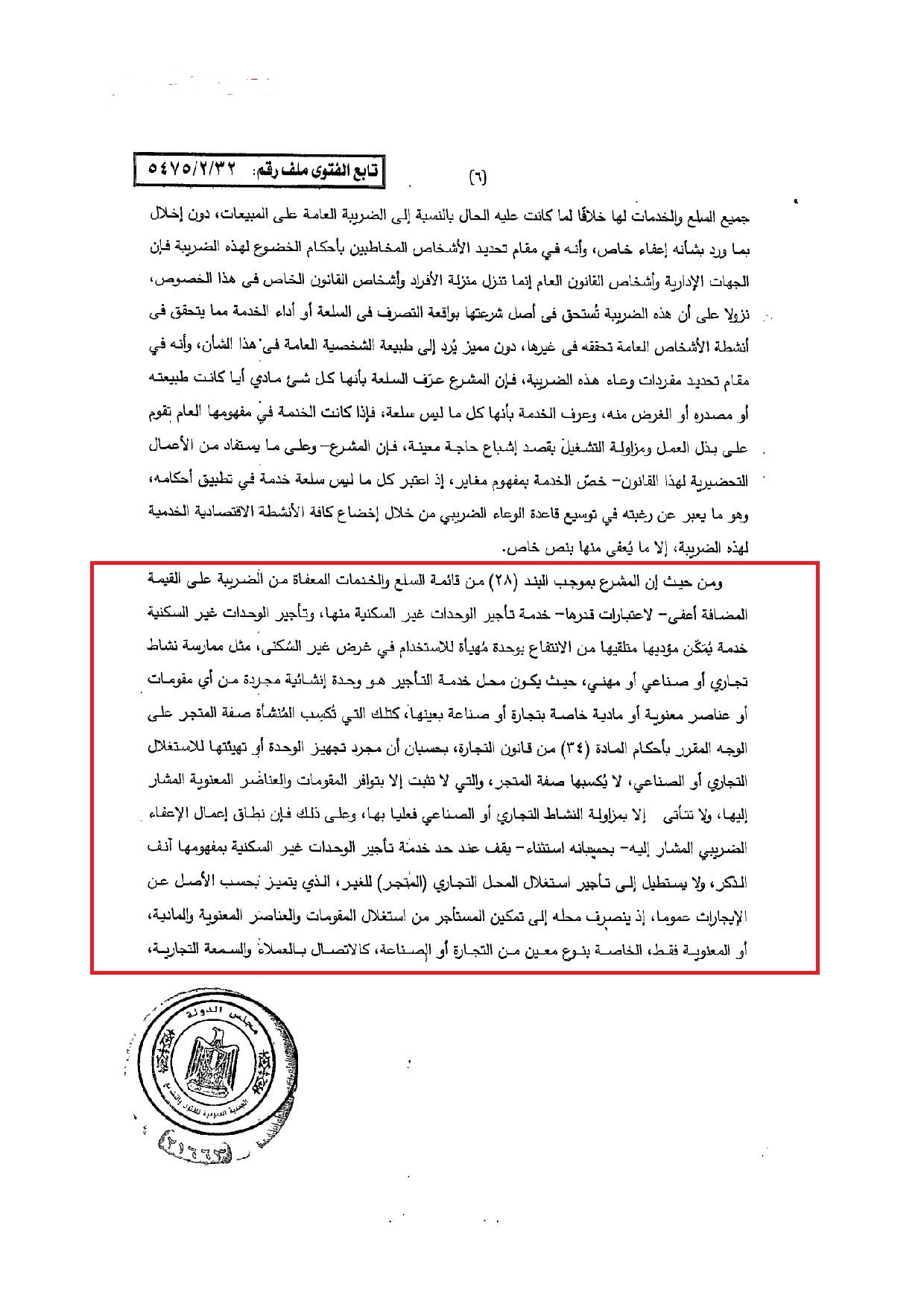

في البداية - النص على إعفاء بيع وتأجير الأراضي الفضاء والأراضي الزراعية والمباني والوحدات السكنية وغير السكنية هو نص عام على سبيل الشمول والاستغراق منصرفا الى جميع التصرفات بالبيع أو الايجار للوحدات السكنية وغير السكنية، وفى هذا المعنى فتاوى الجمعية العمومية لقسمي الفتوى و التشريع الفتوى رقم 194 لسنة 2022 بتاريخ فتوى : 2022/02/13 وتاريخ جلسة : 2022/01/12 ورقم الملف : 32/2/5475، والفتوى رقم 175 لسنة 2024 بتاريخ فتوى: 2024/02/05 وتاريخ جلسة: 2024/01/17 و رقم الملف: 32/2/5528، وفى هذا المعنى الحكم الصادر من محكمة القضاء الادارى بالقاهرة فى الدعوى رقم 49957 لسنة 73 بجلسة 5/6/2020 – وفقا لـ"سعد".

قرار وزير المالية رقم 66 لسنة 2017 بإصدار اللائحة التنفيذية لقانون الضريبة على القيمة المضافة

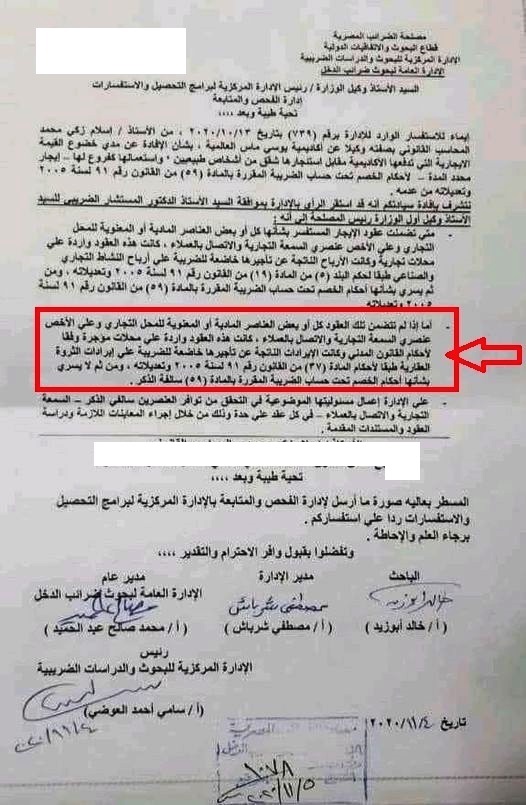

ومما يعزز ذلك صدور قرار وزير المالية رقم 66 لسنة 2017 بإصدار اللائحة التنفيذية لقانون الضريبة على القيمة المضافة والذى نص في المادة (78) ثانيًا البند (28) يقصد بالوحدة السكنية كل وحدة يهيئها مالكها للغير بغرض استعمالها فى السكن ويقصد بالوحدة غير السكنية كل وحدة يهيئهـا مالكها للغير بغرض ممــارسة نشــاط تجارى أو صناعى أو مهنى أو إدارى. ولا يشمل ذلك المنشـــآت الفــندقية، وغيرها من الأمـــاكن التى تنظم أحكــامها قـوانين خـاصة ثم تم تم تعديل نص المادة (78) من اللائحة التنفيذية سابق الإشارة اليه بقرار وزير المالية رقم 337 لسنة 2019 كالتالى: "ثانياً- البند (28) يقصد بالوحدة السكنية كل وحدة يهيئها مالكها للغير بغرض استعمالها في السكن ويقصد بالوحدة غير السكنية كل وحدة يهيئها مالكها للغير بغرض ممارسة نشاط تجاري أو صناعي أو مهني، ولا يشمل ذلك المحال التجارية وفقاً لأحكام القانون رقم 11 لسنة 1940 وكذلك المنشآت الفندقية، وغيرها من الأماكن التي تنظم أحكامها قوانين خاصة – الكلام لـ"سعد".

6 عناصر للتوسع في تعريف الوحدة غير السكنية

وإن كان قد صدر عن رئيس مصلحة الضرئب المصرية التعليمات رقم 23 لسنة 2017 في اعقاب صدور اللائحة التنفيذية بشأن مفهوم المحال التجارية الخاضعة لضريبة القيمة المضافة والتي انتهى فيها الرأي الى التوسع في الاخضاع، وذلك عن طريق التوسع في تعريف الوحدة غير السكنية التي يهيئهـا مالكها للغير بغرض ممــارسة نشــاط تجارى أو صناعى أو مهنى أو إدارى، بحيث شملت:

1-المحلات داخل المولات التجارية.

2-والمساحات المؤجرة بأرضية المولات التجارية.

3-والمحلات المؤجرة داخل الفنادق والقرى السياحية.

4-والمحلات داخل الأندية.

5-والمحلات داخل المصانع.

6-والأماكن المؤجرة لاستخدامها مراكز تعليمية أو صحية) بل وتركت الباب واسعا في الاخضاع، أذ نصت أخيرا على حالة وجود حالات أخرى يتم ابداء الرأى فيها للمصلحة.

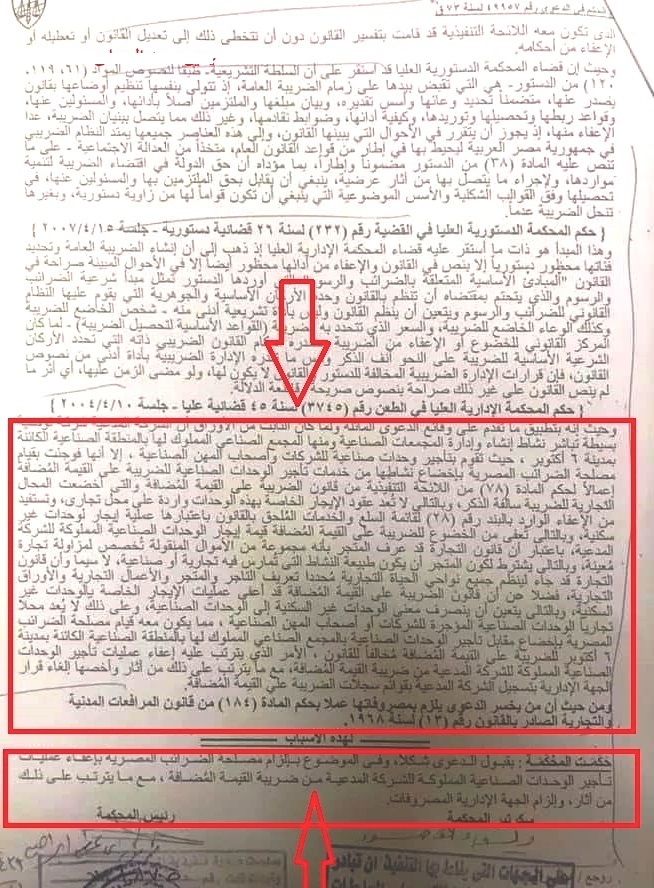

ويضيف "سعد": ونرى أن هذه التعليمات لا سند لها من القانون حيث أن هذه التعليمات أفرغت الإعفاء من مضمونة بالنسبة للوحدات غير السكنية، والذى ظلت المصلحة تخضع بموجبة كل وحدة غير سكنية للضريبة بالمخالفة للقانون، كما أن قضاء المحكمة الادارية العليا مستقر على إن إنشاء الضريبة العامة وتحديد فئاتها محظور دستوريا إلا بنص فى القانون، وذلك طبقا للطعن رقم 3745 لسنة 45 بتاريخ : 2004/04/10 الدائرة الأولي.

القانون رقم 3 لسنة 2022 بتعديل بعض أحكام قانون الضريبة على القيمة المضافة

وحسنا فعل المشرع – الكلام لـ"سعد" -حينما أزال هذا اللبس حينما أصدر القانون رقم 3 لسنة 2022 بتعديل بعض أحكام قانون الضريبة على القيمة المضافة الصادر بالقانون رقم 67 لسنة 2016 وبموجب هذا التعديل تم النص في المادة الرابعة من مواد أصدارة على أن: "يضاف مسلسل جديد برقم (15) الى جدول السلع والخدمات (أولا) نصه كالتالى:"السمة التجارية والصلة بالعملاء (مكون المحل التجارى) بواقع (10%) من القيمة الايجارية أو البيعية بحسب الأحوال وتكون الضريبة المستحقة عليها بفئة 10% من هذه القيمة".

ومن ثم فالأصل عدم خضوع القيمة الايجارية أو البيعية للوحدات غير السكنية لضريبة القيمة المضافة طبقا للبند رقم (28) من قائمة السلع والخدمات المعفاة من هذه الضريبية المرافقه للقانون، ويخضع للضريبة فقط الوحدة يبع أو تاجير الوحدة غير السكنية التي يتوافر لها السمة التجارية والصلة بالعملاء متى توافرت طبقا لأحكام القانون التجارى ويقع على مصلحة الضرائب غبء اثبات هذا المكون التجارى، ومتى ثبت توافرة يتم تقييمه بواقع (10%) من القيمة الايجارية أو البيعية بحسب الأحوال وتكون الضريبة المستحقة عليها بفئة 10% من هذه القيمة"، وتكون باقى القيمة الايجارية او البيعية والتي تمثل (90%) من هذه القيمة غير خاضعة للضريبة بسعرها العام حفاظا على أصل الاعفاء المقرر لها.